今回はリバランスの基本から、具体的な方法、そしてリバランスのメリット・デメリットまで、わかりやすくお伝えします!

リバランスとは?

リバランスとは、「資産配分を元の目標バランスに戻すこと」を指します。

例えば、あなたが「株式50%、債券50%」の割合で運用を始めたとします。しかし、株価が上昇すると、株式の割合が60%になり、債券が40%になることがあります。このままでは、当初のリスク許容度や目標とズレてしまいますよね。そこで、リバランスを行って「株式50%、債券50%」に戻すのです。

リバランスの方法

- 売却して調整

株式が増えすぎた場合、その一部を売却し、債券や現金など他の資産に振り分けます。 - 追加投資で調整

新たに資金を追加して、割合が少なくなっている資産を買い足します。この方法は売却益に税金がかからないので効率的です。また、売却しないので感情的にも取り組みやすい方法です。

なぜリバランスが必要なの?

リバランスが必要な理由は主に2つです。

- リスク管理

資産配分が崩れると、当初想定していたリスクと異なる運用になる可能性があります。特に株式が増えすぎると、価格変動リスクが高まります。 - 長期的なパフォーマンス向上

リバランスを定期的に行うことで、高値で売り、安値で買う動きが自然とできるため、長期的にはパフォーマンス向上につながるとされています。

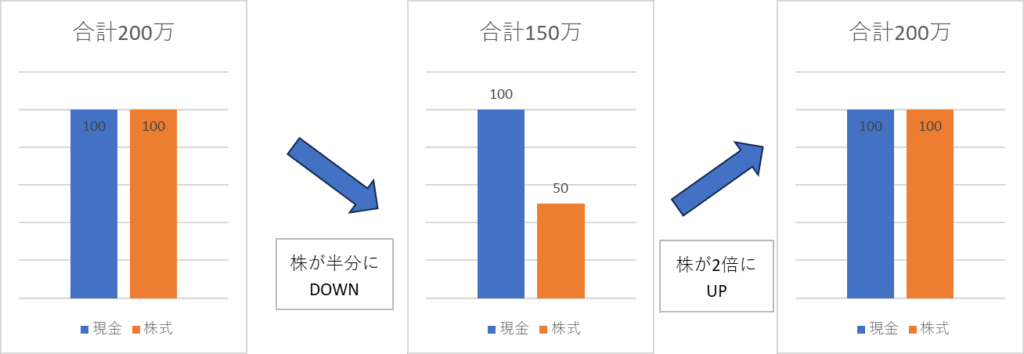

具体的な例

現金50%株式50%のアセットアロケーション(資産割合)とします

リバランス無しのパターン

- 現金100万円と株式100万円の合計200万円の資産

- 株式が暴落によって半分になり、現金100万円と株式50万円の合計150万円になった

- その後株式が高騰によって2倍になり、現金100万円と株式100万円の合計200万円になった

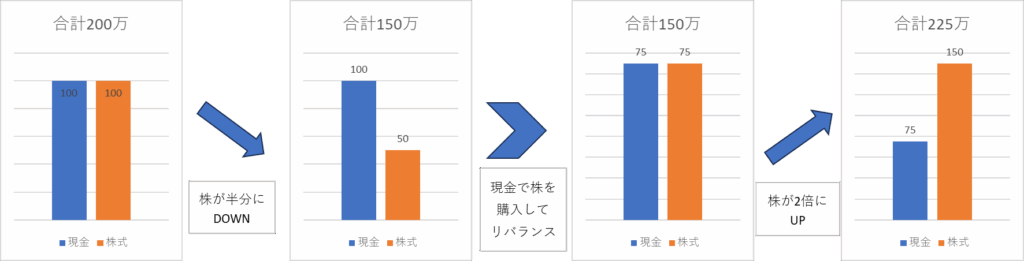

リバランス有りのパターン

- 現金100万円と株式100万円の合計200万円の資産

- 株式が暴落によって半分になり、現金100万円と株式50万円の合計150万円になった

- アセットアロケーションに従って現金25万で株を購入することでリバランスを行い、現金75万円株式75万円にした

- その後株式が高騰によって2倍になり、現金75万円と株式150万円の合計225万円になった

株の動きは同じですが、リバランスをすることによって最終的な資産が25万円も増えていることが分かります。このように、リバランスを行うことでリスク管理やパフォーマンス向上を期待することができるのです。

リバランスの頻度は?

リバランスを行うタイミングは以下の目安で考えると良いでしょう。あらかじめルールを決めておくことで迷いなく行うことができます。

- 定期的に(半年に1回や1年に1回など)

- 割合のズレが一定以上になったとき(例えば目標から±5%以上ズレたとき)

あめ

リバランスのやり過ぎは投資効果を下げてしまうことがあるよ!我が家は1年で行うというマイルールを作っているね。

リバランスのデメリット

リバランスにはメリットが多いですが、デメリットもあります。

- 手間がかかる

定期的にポートフォリオを見直す必要があり、株の購入や売却をしなければなりません。 - コストがかかる場合も

売却に伴う税金や手数料が発生する場合があります。 - 感情に左右されるリスク

特に市場が荒れているときは、「今は売りたくない」という気持ちが出ることも。できるだけ売らずに追加投資で調整しましょう。 - 必ずしもパフォーマンスが向上するわけではない

例えば高騰後にリバランスで株を売却した場合、その後もずっと高騰が続いたとするとリバランスを行わなかった場合の方が利益は大きくなります。

我が家のリバランス戦略

我が家では、新NISAの非課税枠を活用しながら、追加投資でリバランスを行う方法を基本にしています。売却しないので手間が少なく、感情的に取り組みやすく済むのがポイントです。これなら初心者でも取り組みやすいです。

まとめ

結局何をするの?

やることリスト

- STEP1リスク許容度に従ってアセットアロケーションを決める

- STEP2半年もしくは年に一度、暴落時等にポートフォリオを見直しを行う

- STEP3決めておいたアセットアロケーションになるように、資産を調整する

- STEP4できるだけ売却ではなく追加投資で調整する

リバランスは資産運用を安定させるために欠かせない作業です。少し面倒に感じるかもしれませんが、これを習慣化することでリスク管理がしっかりでき、目標達成に近づきます。